Anleihen gegen Katastrophen im Portfolio

Neutral zu Trump-Tweets

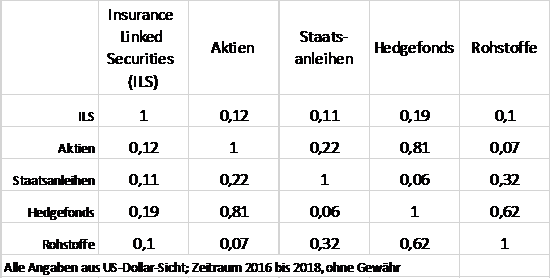

Risikostreuung ist existenziell, um robuste und krisenbeständige Portfolios zu bauen. Benötigt werden Finanzinstrumente, die sich zueinander wenig gleichlaufend (geringe Korrelation), neutral (keine Korrelation) oder sogar gegensätzlich (negative Korrelation) verhalten.

Die Anlageklasse „Insurance Linked Securities", kurz ILS, gilt als perfekte „neutrale" Anlage, wie die Tabelle zeigt. Zahlen zwischen 0,1 und 0,2 dokumentieren diese Eigenschaft (eine 1 bedeutet vollständiger Gleichlauf der Werte). Ihre Eigenschaft: Wirtschafts- und Zinsentwicklungen sind ihr weitestgehend egal. Twitter-Äußerungen von Herrn Trump bleiben bei dieser Anlage ohne Wirkung. Der Anlegererfolg hängt nur vom Eintritt von Versicherungsfällen ab. Dazu zählen die Extremrisiken von Naturereignissen wie Erdbeben, Stürme, Tsunamis, Feuerbrünste.

Abb: Verhalten der Vermögensklassen untereinander (Korrelation)

Welches Risiko der Anleger mit Cat-Bonds trägt

Der Anleger erwirbt (ein Bündel von) sog. „Katastrophen-Anleihen" (Cat-Bonds). Diese sind mit einem Zinssatz versehen, der in der Regel deutlich über dem variablen US-Zins liegt. Bleibt ein Katastrophen-Ereignis aus, fließen zum Anleger diese höheren Zinsen und die Tilgung der Anleihe zu. Gibt es jedoch z. B. einen Hurrican, der genau in der in den Anleihebedingungen definierten Region Schäden anrichtet, fällt der Zins und ggfs. die Rückzahlung der Anleihe ganz oder teilweise aus. Der Anleger erleidet also Verluste, weil – vereinfacht formuliert – die ausgebende Versicherungsgesellschaft das Geld zur Schadensregulierung verwendet. Allerdings ist dies nur bei sehr großen Schäden in der betreffenden Region der Fall, auch das ist genau in den Emissionsbedingungen der Anleihe dokumentiert.

Fonds streuen das Anlagerisiko einzelner Cat-Bonds sinnvoll

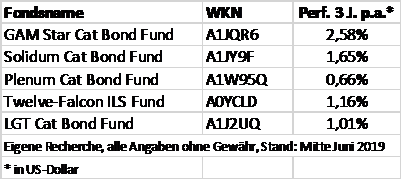

Damit wird klar: Es ist unklug, nur einen Cat-Bonds zu kaufen. Es sollte ein Bündel an unterschiedlichen Risiken (Sturm, Hurrican, Erdbeben, Überschwemmungen) und Regionen (USA, Europa, Asien) erworben werden. Damit wird das Gesamtrisiko gut ausgeglichen. Und die gelingt gut über Fonds (siehe Tabelle).

Die Anlageklasse wird auch vermehrt von nachhaltig motivierten Anlegern nachgefragt. Denn es wird nicht Geld zu Lasten Naturkatastrophen-Geschädigter ver-dient. Vielmehr entsteht eine „Leidensgemeinschaft". Das Risiko für den Anleiheinhaber ist ein drohender Totalverlust seines Gelds. Der Anleger verdient dann, wenn eine Naturkatastrophe und die in der Anleihe beschriebenen Schäden nicht eintreten.

Segment wächst aus seiner Nische heraus

Vor 5 Jahren noch ein Nischenmarkt, wächst das Segment ISL kontinuierlich. Grund dafür ist, dass die Versicherungsgesellschaften diese Extremrisiken in Form der Catbonds immer mehr auslagern (müssen). Dies liegt an den Eigenkapitalerfordernissen und auch an der Dämpfung der Versicherungsprämien. Fach-leute betonen, dass ohne diese Instrumente in vielen Regionen Haushalte und Unternehmen keine Versicherungen mehr für diese Risiken abschließen könnten. In 2019 werden wieder 100 Milliarden US-Dollar Emissionsvolumen erwartet.

Ein Aspekt ist wichtig: Catbonds werden grundsätzlich in US-Dollar aufgelegt. Zwar bieten die Fondsgesellschaften auch währungsgesicherte Tranchen in Euro an, doch die Währungsabsicherungen sind so hoch, dass diese Variante aktuell nicht empfohlen werden kann. Das Währungsrisiko, das ja auch eine Chance sein kann, sollten Anleger also übernehmen und Catbonds als Teil ihrer US-Dollar-Anleihen sehen. Mit Blick auf die Substanz des Euro ist dies auch keine schlechte Wahl.

Ebenso wichtig: Die Fonds sind i. d. R. nicht täglich handelbar, sondern meist nur an ein bis drei Handelstagen im Monat.

Fazit

Anleger können zur Beimischung (z. B. 5 %) In-surance Linked Securities via Investmentfonds ins Depot integrieren. Wichtig ist, dass das Fondsmanagement über langjährige Erfahrung mit dieser Anlageform verfügt. Auf währungsgesicherte Tranchen sollte derzeit verzichtet werden.